Private Altersvorsorge mit ETF-Sparplänen

Was genau sind ETFs und warum eignet sich diese Anlage ideal für die private Altersvorsorge? Von ihrer Hausbank werden Sie wenig zu diesem Thema erfahren. Die Banken klären deshalb nicht auf, weil ETF-Fonds extrem kostengünstig sind und sie daran wenig verdienen. Lieber verkaufen sie kostenintensive Fondsanlagen mit hohen Vermittlungsprovisionen.

Doch wir klären auf: Wie Sie mit kleinen Sparbeträgen eine solide Altersvorsorge aufbauen. Warum Sie das Sparbuch in einen ETF-Sparplan tauschen sollen. Weshalb ETF-Fonds sicher sind und mehr Rendite abwerfen.

Was genau sind ETF-Fondsanlagen?

ETFs sind börslich gehandelte Fonds. An einem Fonds können Sie sich mit kleinen oder großen Anlagebeträgen beteiligen. Sie können Einmalzahlungen vornehmen oder über einen Sparplan langfristig Vermögen aufbauen. Die Einzahlungen der Anleger sammelt der Fonds und investiert das Geld zum Beispiel in Aktien. Bei vielen ETF-Fonds werden die Gelder Eins zu Eins in einen festgelegten Index angelegt.

Ein ETF-Fonds der zum Beispiel in den MSCI World investiert, hier sind über 1.600 Aktiengesellschaften aus über 20 Industrieländer vertreten, kauft keine Einzelaktien, sondern den kompletten MSCI-World Index. Alles kommt in einen Topf, dem Fondsvermögen, und jeder Anleger ist in Höhe seiner Einzahlungen am Gesamtvermögen beteiligt. Als Miteigentümer geht er dabei keine Verpflichtungen ein. ETF-Fonds sind flexibel: Sie können börsentäglich kaufen oder verkaufen oder einen Sparplan stoppen oder nur kurzfristig aussetzen.

Es gibt ETF-Fonds für fast alle Anlagemärkte: Aktien, Anleihen, Rohstoffe, Geldmarkt, Währungen, Immobilien, Edelmetalle und etliche sonstige Indizes. Index-Fonds versuchen, wie der Name schon sagt, den zu Grunde liegenden Index möglichst exakt nachzubilden. Ein Indexfonds auf den bekannten Deutschen Aktienindex (Dax) enthält alle Aktien aus dem Dax. Somit befinden sich in einem DAX-ETF die 30 größten Unternehmen aus Deutschland.

Der Unterschied zwischen passiv und aktiv gemanagten Fonds

Bei einem aktiv gemanagten Fonds, nehmen wir als Beispiel einen klassischen Dax-Fonds, handelt der Fondsmanager nur mit ausgewählten Aktien aus dem Dax. Es befinden sich somit nicht alle DAX-Aktien im Fonds. Der Fondsmanager versucht aktiv, durch eine geschickte Aktien-Auswahl und durch einen cleveren Handel, eine bessere Entwicklung als der Dax-Index zu erwirtschaften. Das Problem: Wissenschaftliche Untersuchungen haben bewiesen, dass nur wenigen aktiven Fonds auf Dauer eine Überrendite gelingt. Im Gegenteil, die meisten aktiven Fonds entwickeln sich durch Fehleinschätzungen des Managements schlechter als der jeweilige Index. Das aktive Vorgehen lassen sich die Fondsgesellschaften durch hohe Gebühren bezahlen. Dem Anleger werden beim Kauf 5 Prozent Ausgabeaufschlag in Rechnung gestellt und jährlich 0,5 bis 1,5 Prozent laufende Verwaltungsgebühren.

Dagegen legen passiv gemanagte Fonds 1:1 in einen Index an. Wenn der Dax um 2 Prozent steigt, legt ein DAX-Index-ETF etwa ebenso stark zu. Die Kursentwicklung des ETF-Fonds ist frei von Fehleinschätzungen eines Managements. Die passive Anlagestrategie verursacht geringe Kosten. Anleger profitieren davon und zahlen für Aktien-ETF in etwa jährlich nur 0,3 bis 0,7 Prozent laufende Verwaltungsgebühren.

Warum empfehlen die Banken fast ausnahmslos keine ETF-Fonds?

Kostengünstige ETF-Fonds sind gut für die Kunden, aber schlecht für die Bilanzen der Banken. Viele Bankberater dürfen wegen der schlechten ETF-Provisionen diese Produkte nicht aktiv verkaufen. Bankberater sind Verkäufer: Deshalb empfehlen die "Bankverkäufer" tendenziell klassische Anlagefonds, da diese gegenüber den ETF-Fonds hohe Provisionen sichern.

Hohe Risiken bei Aktien?

Warum haben viele Anleger Angst vor Aktienanlagen? Die Deutschen sind Weltmeister im Konsum. Ein schickes Auto, eine edle Uhr, das neueste Handy oder die angesagte Mode – die Konsumenten kaufen bei weltbekannten Firmen. Da kann man doch die Frage stellen: Warum nicht am wirtschaftlichen Erfolg dieser Firmen teilhaben?

Es geht doch so einfach: Über einen Fonds werden Sie Aktionär, also Teilhaber der Firma, und partizipieren am Unternehmenserfolg der Aktiengesellschaft. Ein breit gestreuter Fonds eignet sich hervorragend dafür. Das Risiko sinkt, wenn Sie nicht in Einzelaktien anlegen, sondern sich über einen Fonds weltweit an tausenden von erstklassigen Firmen beteiligen.

Steht der Anlagebetrag langfristig zur Verfügung, ist auch die Furcht vor einen Börsencrash unbegründet. Denn die Aktienbörsen haben Kurseinbrüche im Laufe der Zeit immer wieder ausgeglichen. Das Risiko wird durch die Chance auf gute Renditen belohnt. Bei langfristigen Aktienanlagen sind jährliche Renditen von 6 bis 10 Prozent nicht unüblich.

Wie entwickeln sich ETFs?

Bildet ein ETF exakt einen Börsenindex nach, laufen die Wertentwicklungen synchron zum jeweiligen Index. Der Fonds wird passiv gemanagt – der Markt übernimmt die Funktion des Fondsmanagers. Steigt oder fällt der Kurs eines Index, verändert sich der Wert eines ETF in etwa ebenso viel.

Die günstigen ETF-Gebühren sind ein Renditeturbo. Wenn Sie 30 Jahre monatlich 200 Euro in einen ETF-Fonds (0,6 % Verwaltungsgebühr) einzahlen, dabei jährlich 6 Prozent Kurszuwachs erzielen, dann haben Sie am Ende der Laufzeit ein Guthaben von rund 175.000 Euro. Wählen Sie dagegen einen aktiven Fonds (5 % Ausgabeaufschlag und 0,6 % Verwaltungsgebühr), beträgt das Vermögen nur rund 154.000 Euro. Über 20.000 Euro weniger Ertrag durch höhere Kosten.

Sind ETF-Fonds eine sichere Geldanlage?

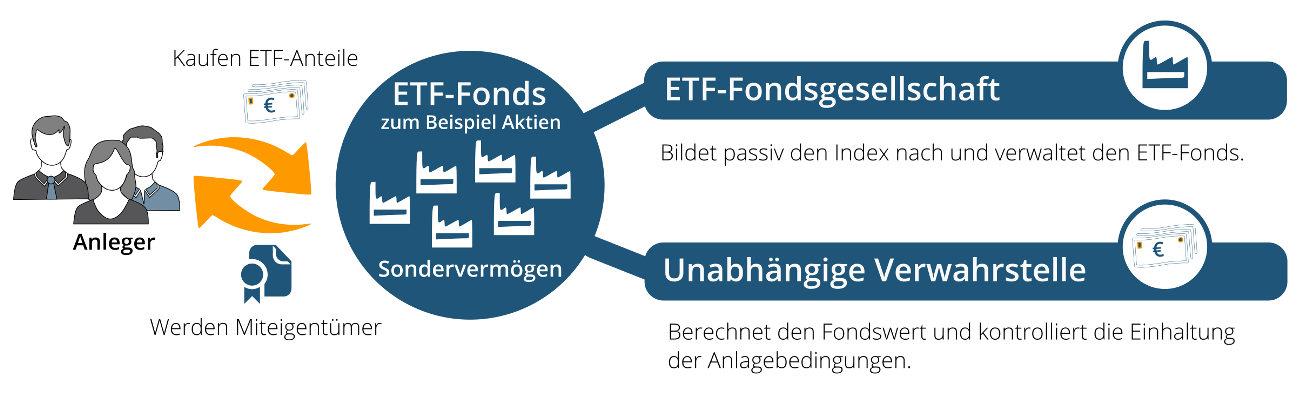

Fonds sind sicher und bieten einen starken Schutz vor Pleiten der Investmentgesellschaft. Das Anlagekapital der Fondsanleger wird als Sondervermögen geführt und getrennt vom Vermögen der Investmentgesellschaft verwahrt. Die Fondsgesellschaft managt den Fonds - das Anlagekapital liegt bei einer unabhängigen Verwahrstelle. Konkret: Die Fondsgesellschaft kümmert sich darum, dass die ETF den jeweiligen Index bestmöglich nachbildet. Die Verwahrstelle verwahrt das Anlagevermögen, berechnet die Fondspreise und kontrolliert die Einhaltung der Anlagebedingungen.

Kann ich mit ETF-Fonds auch Geld verlieren?

ETFs investieren Geld in bestimmte Anlagesegmente oder Märkte. Damit unterliegen Sie, wie jede andere Anlageart, Marktrisiken und Marktpreisveränderungen. Fallen die Kurse in den jeweiligen Anlagesegmenten, dann erleiden auch ETF-Anleger Kursverluste. Kursschwankungen bei Aktienmärkten liegen in Natur der Sache. Ein finanzieller Verlust wird aber nur tatsächlich realisiert, wenn die Fondsanteile unter dem Kaufkurs veräußert werden.

In Aktien-ETFs sollten Sie nur investieren, wenn das Geld langfristig für diese Anlageart zur Verfügung steht. Bei Vermögensaufbau für eine Altersvorsorge ist das der Fall. Ein Börsencrash, also ein sehr starker Kurseinbruch, wurde langfristig immer wieder durch Kursgewinne ausgeglichen. Die Vergangenheit hat gezeigt, dass langfristige Aktienanlagen eine Durchschnittsrendite von 6 bis 8 Prozent pro Jahr erwirtschaften können.

Anleger die über ETF-Sparpläne monatlich für die Rente vorsorgen, sollten sich noch weniger Gedanken zu Kursschwankungen machen. Fallen die Kurse, dann erhalten sie für die monatlichen Sparbeträge mehr Fondsanteile. Die regelmäßigen Käufe ergeben langfristig einen attraktiven Durchschnittspreis. Stiftung Warentest schreibt in Finanztest (09/2017): "ETF-Sparpläne sind ein idealer Weg zum langfristigen Vermögensaufbau" und empfiehlt ETF-Anlagen in breit gestreute ETF-Aktienfonds.

Eignen sich ETF-Fonds nur für große Anlagebeträge?

Anleger können große Summen oder kleine Beträge einzahlen. Wer zum Beispiel Gelder in Sparbüchern & Co. mit Minizinsen anlegt, kann diese Beträge vollständig in ETF-Fonds umschichten. Ebenso eignet sich eine ETF-Anlage, um mit monatlichen Raten eine private Rente aufzubauen.

Die Anlagestrategie bestimmt das Risiko

Wollen Sie in Aktien oder Anleihen, oder doch lieber in Gold oder Immobilien anlegen? Ist Europa eine bessere Anlageregion wie Asien, oder wird sich Nordamerika stärker entwickeln? Wie Sie ihr Geld investieren, ist abhängig von der persönlichen Risikofähigkeit und Risikobereitschaft. Unser Tipp: Wenn Sie keine Kenntnisse über Aktien und Finanzmärkte besitzen, sollten Sie mit einem Dienstleister zusammenarbeiten, der Ihnen zu niedrigen Kosten eine leistungsstarke ETF-Anlagestrategie anbietet.

Warum sollten Sie das Sparbuch in einen ETF-Sparplan tauschen?

Auf Sparbüchern erhalten Sparer von den Banken nur Minizinsen und Großanleger werden teilweise mit Minuszinsen belastet. Sogar noch schlimmer: Die mickrigen Erträge werden von Kosten, Steuern und Inflation aufgezehrt und das Sparkapital vernichtet. Trotzdem halten die privaten Haushalte in Deutschland ca. 2.248 Milliarden Bestände an Bargeld und Einlagen. Eine riesige Summe, die auf Spareinlagen, Sparbriefen, Termingeldern oder Festgeldern schlummern. Würden die Bundesbürger nur einen kleinen Teil davon in rentable ETFs tauschen, würde sich für so manchen Anleger das Problem der Rentenlücke von selbst lösen. Spareinlagen sind für die Altersvorsorge tödliche Rohrkrepierer. Anleger die bei der langfristigen Altersvorsorge auf das Sparbuch & Co. statt auf rentable ETF-Anlagen setzen, verpassen gute Rendite-Chancen und verlieren viel Geld.

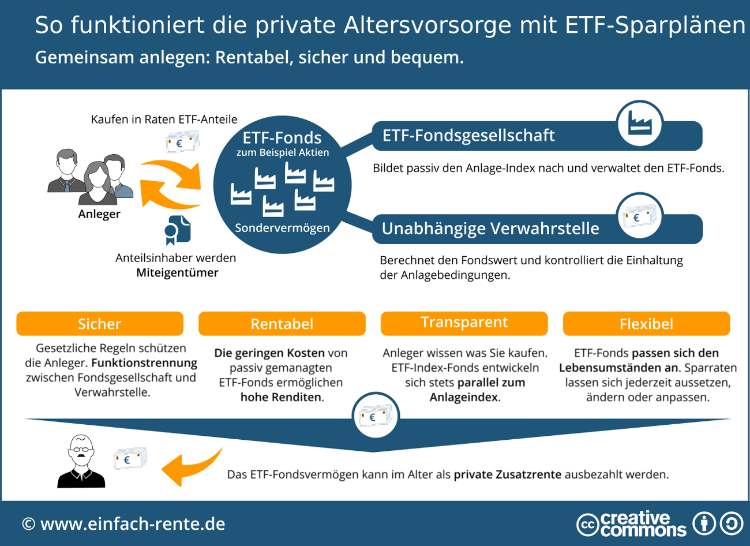

Infografik: "So funktioniert die private Altersvorsorge mit ETF-Sparplänen" Infografik herunterladen

Sie dürfen diese Infografik gerne auf Ihrer Webseite verwenden. Hinweise zur Nutzung unserer Infografiken.

Die Infografik zeigt die Funktionstrennung bei ETF-Fonds und die Vorteile dieser Anlageart. ETF-Fonds eignen sich hervorragend zum Aufbau einer privaten Altersvorsorge. Im Alter kann das Fondsvermögen als private Zusatzrente verwendet werden.

Warum ETF-Sparpläne für die Altersvorsorge ideal sind?

Würde es ETF-Sparpläne für die private Altersvorsorge nicht geben, müsste man sie erfinden. Sie sind ein idealer Weg zum Aufbau einer kapitalgedeckten Zusatzrente. Die Vorteile nochmals im Überblick:

- ETF-Fonds sind preiswert

Die Verwaltungsgebühren liegen häufig nur bei jährlich 0,3 bis 0,7 Prozent. Bei klassischen, aktiv gemanagten Fonds liegen die Kosten meist um den Faktor 3 bis 5 höher. - ETF-Fonds sind transparent

Die ETF-Preise entwickeln sich in der Regel eins zu eins wie der Vergleichsindex. Fondsmanager können, im Gegensatz zu aktiv gemanagten Fonds, die Gesamtrendite durch Fehleinschätzungen nicht verkorksen. Aktive Investmentfonds schneiden langfristig nur selten besser als "ihr" Vergleichsindex ab. ETF-Fonds dagegen halten was sie versprechen: Steht DAX, MSCI oder ein anderes Marktsegment "drauf", dann ist dieser Index auch "drin". - ETF-Fonds passen sich den Lebensumständen an

Mit ETF-Fonds können Anleger flexibel für das Alter vorsorgen. Verändern sich die Lebensumstände, dann lässt sich die Sparrate jederzeit anpassen, aussetzen oder stoppen. Die Anlagestrategie und das Marktrisiko lassen sich schnell an veränderte Bedürfnisse anpassen. Um eine möglichst hohe Rendite zu erzielen, sollten junge Anleger mit einem hohen Aktienanteil für die Altersvorsorge sparen. Durch den langen Anlagehorizont können sie einen eventuellen Börsencrash aussitzen. Aber Vorsicht: Je näher die Rente rückt, umso mehr sollten Sie aus Sicherheitsgründen Aktienfonds in Anleihenfonds tauschen. Anfangs wird in Aktienfonds angelegt und später in Anleihenfonds umgeschichtet. Mit ETF-Fonds können Sie jederzeit und kostengünstig das Mischungsverhältnis neugestalten. - ETF-Fonds sind vielseitig und sicher

Die Funktionstrennung zwischen Investmentgesellschaft und Verwahrstelle sorgen für Sicherheit. Fondsgesellschaften verwalten den ETF und die Anlagen der Kunden werden als Sondervermögen bei einer unabhängigen Verwahrstelle geführt. Diese Handhabung regeln gesetzliche Vorschriften. Fondsanleger sind vor Pleiten einer Fondsgesellschaft geschützt. ETF-Anlagen sind sicherer, wenn diese in einen Index mit hoher Streuung (viele Unternehmen, viele Branchen und viele Regionen/Länder) anlegen. Vielseitig sind ETF deshalb, weil es für fast alle Anlagesegmente ETFs gibt. - ETF-Fonds sind bequem und rentabel

Indexfonds sind ideal, um sich eine ertragreiche und flexible Altersvorsorge aufzubauen. Sie müssen sich um nichts kümmern und können jederzeit ETFs direkt über eine Depotbank an der Börse kaufen oder verkaufen. Etwa einmal im Jahr sollten Sie die gewählte Anlagestrategie prüfen. Checken Sie dabei, ob die Aufteilung im Depot noch Ihrer persönlichen Risikofähigkeit und Risikobereitschaft entspricht. Noch einfacher geht es, wenn Sie ETFs durch einen Dienstleister mit einer leistungsstarken Anlagestrategie verwalten lassen.

ETF sind bequem, sicher, rentabel und einfach. Mit ETF-Sparplänen können Sie monatlich einen Betrag für die Altersvorsorge auf die hohe Kante legen. Ihre persönliche Risikofähigkeit und Risikobereitschaft sollte sich in der Anlagestrategie wiederfinden. Mit ETFs können Sie in alle gängigen Marktsegmente investieren. Für den langfristigen Vermögensaufbau kommen Aktien-ETF infrage, die einen Index abbilden und eine breite Streuung aufweisen können. Prüfen Sie ab und zu, ob Ihre Bedürfnisse noch zur ursprünglich gewählten Aufteilung von Aktien, Renten oder sonstigen Märkten passt. Bei Bedarf sollten Sie umschichten. Wenn Sie keine Marktkenntnisse besitzen oder noch bequemer mit ETF-Fonds für die Altersvorsorge sparen möchten, dann können Sie auf Rund-um-Angebote von Dienstleistern zurückgreifen. Es gibt Anbieter, über die Sie eine leistungsstarke Anlagestrategie und Altersrente in ETF aufbauen können.

- Widerspruch gegen Rentenbescheid: Begründung, Fristen & Tipps

- Welche Altersvorsorge passt zu mir? (Überblick & Ratgeber)

- Welche Kosten fallen bei einer Lebensversicherung an?

- Geld-, Bank- und Versicherungsanlagen: Keine gute Wahl für die Altersvorsorge!

- Grundsicherung: Voraussetzung, Anspruch und Höhe