Früher in Rente ohne finanzielle Einbußen

Viele Verbraucher wünschen sich mehr Zeit für die schönen Dinge des Lebens und planen einen vorzeitigen Ausstieg aus dem Berufsleben. Doch jeder Monat vorgezogener Rentenbezug kostet 0,3 Prozent Abschlag von der meist eh schon überschaubaren Rente. Zudem erhalten Sie bei einem vorgezogenen Ruhestand nicht die prognostizierte Rente, da ab dem Ausstieg keine Zahlungen mehr in die Rentenkasse erfolgen. Ein vorzeitiger Ruhestand kann somit richtig ins Geld gehen.

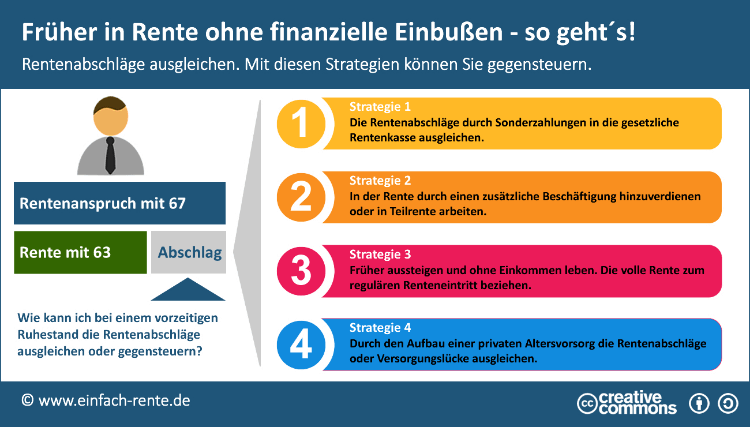

Doch wie lassen sich die finanziellen Einbußen ausgleichen und wie können Sie gegensteuern? Grundsätzlich gibt es 4 Strategien, wie Sie die Rentenabschläge kompensieren können.

Die nachfolgende Grafik "Früher in Rente ohne finanzielle Einbußen" zeigt wichtige Strategien zum Ausgleich der Rentenabschläge.

Infografik: "Früher in Rente ohne finanzielle Einbußen" Infografik herunterladen

Sie dürfen diese Infografik gerne auf Ihrer Webseite verwenden. Hinweise zur Nutzung unserer Infografiken.

Mit diesen Strategien gegensteuern

Frühzeitig in Rente ohne finanzielle Einbußen ist machbar, wenn Sie frühzeitig planen und die richtige Strategie zum Ausgleich der Rentenabschläge wählen. Doch bevor Sie die hier aufgezeigten Wege beschreiten, sollten Sie sich einen Überblick über Ihre Rente im Alter und finanzielle Situation verschaffen. Hilfreich ist eine Rentenberechnung und/oder Ruhestandsplanung. Sie erfahren dabei Details zu Ihrer finanziellen Situation im Alter, welche Rentenansprüche Sie tatsächlich haben und welche Rentenlücke vorliegt. Hier können Sie Ihre Rentenlücke berechnen.

einfach-rente.de bietet hierzu eine kostenlose Rentenberechnung an. Aufbauend auf die Berechnungsergebnisse sollten Sie sich über die nachfolgenden Strategien Gedanken machen.

Strategie 1: Rentenabschläge durch Sonderzahlungen ausgleichen

Sie können die Rentenabschläge durch Beitragszahlungen in die Rentenkasse ausgleichen. Die Höhe des Ausgleichsbetrages können Sie durch eine Rentenauskunft bzw. eine gesonderte Berechnung in Erfahrung bringen. Sonderzahlungen in die Rentenkasse sollten jedoch gut überlegt sein. Berechnungen zeigen, dass es häufig mehr als 20 Jahre oder länger dauert, bis die einbezahlte Sonderzahlung wieder als "Mehrrente" beim Rentenempfänger eingeht.

Alternative zur Strategie 1: Sie legen die geplante Sonderzahlung an und bauen sich damit eine zusätzliche Privatrente auf (Strategie 4). Eine gute Kapitalanlage kann mehr Rendite als die gesetzliche Rente erwirtschaften. Weitere Vorteile: Sie können im Notfall auf das Kapital zurückgreifen und im Todesfall steht das Restkapital den Hinterbliebenen zur Verfügung.

Strategie 2: Vorzeitig in Ruhestand und dazuverdienen

Eine Beschäftigung neben der Rente bessert die Haushaltskasse auf und kann die Rentenabschläge ausgleichen. Je nach Lebensalter dürfen Sie unterschiedliche Beträge dazuverdienen, ohne Ihren Rentenanspruch zu gefährden. Nach dem Erreichen der Regelaltersgrenze können Sie grundsätzlich unbegrenzt hinzuverdienen. Je nach Hinzuverdienst erhalten Sie eine sogenannte Vollrente oder verminderte Teilrente. Je mehr Sie hinzuverdienen (Bruttoverdienst), umso niedriger fällt die Rente aus.

Bei der Teilrente verzichten Sie auf einen Teil Ihrer Rente, dürfen dafür aber noch in einem größeren Maß hinzuverdienen. Da während der Teilrente noch Beiträge in die Rentenkasse bezahlt werden, erhöht sich der Rentenanspruch. Die Höhe des zulässigen Nebenverdienstes ist abhängig vom Gehalt der zurückliegenden Jahre. Bevor Sie die Strategie 2 angehen, sollten Sie sich ausführlich beraten lassen.

Strategie 3: Ohne Einkommen die Zeit bis zur Rente überbrücken.

Ohne Einkommen bis zur Rente leben? Eine Strategie die oft nicht aufgeht. Denn häufig werden die laufenden Kosten für den Lebensunterhalt falsch oder zu gering angesetzt. Ein Beispiel: Wenn Sie nicht verheiratet sind bzw. der Ehepartner nicht in der gesetzlichen Krankenkasse versichert ist, dann müssen Sie ohne Einkommen auch noch die Beiträge für die Krankenversicherung aufbringen.

Alternative zur Strategie 3: Prüfen Sie als Alternative Sonderzahlungen in die Rentenkasse (Strategie 1) oder den Aufbau einer privaten Rente (Strategie 4). Denn wenn Sie zum Beispiel im Monat 1.500 Euro für den Lebensunterhalt benötigen, dann sind das in 2 Jahren 36.000 Euro. Das könnte mehr sein, als eine Sonderzahlung in die Rentenkasse oder der Aufbau einer Privatrente, der/die nötig wäre, um die Rentenabschläge beim vorzeitigen Rentenbezug auszugleichen.

Strategie 4: Private Altersvorsorge aufbauen

Die vierte Strategie befasst sich mit dem Aufbau einer privaten Altersvorsorge. Das bedeutet, dass Sie bis zum Ruhestandsbeginn genügend Vermögen ansparen, um die Rentenabschläge oder Rentenlücke zu schließen. Für den Vermögensaufbau stehen Ihnen vom Staat geförderte Wege (Riester, Rürup etc.) und alle sonstigen Anlagemöglichkeiten zur Verfügung. Sie müssen bei Ihren Planungen die Abgaben als Rentner (Steuern, Sozialabgaben, Krankenversicherung etc.) mit einplanen und die jeweiligen Vor- und Nachteile der verschiedenen Anlageformen beachten.

Ein Ruhestandsplaner kann Ihnen eine Rentenberechnung erstellen und Ihnen Ihre Situation zum Rentenstart detailliert aufzeigen. Dabei werden folgende wichtige Fragen beantwortet:

- Wie hoch ist Ihre Renten-/Versorgungslücke?

- Welche Vermögensbildung erfolgt bis zum Ruhestand?

- Wie lange wird das Vermögen ausreichen, um die Rentenlücke zu schließen?

- Welches Vermögen wird bis zum Ruhestandsbeginn benötigt?

- Wie viel sollten Sie sparen?

- Welche Anlagearten sind zu empfehlen?

- Seite 1: Vorzeitiger Ruhestand: Wann können Sie in Rente gehen?

- Seite 2: Rente mit 63 oder mit 67 (Faken, Tabellen & Tipps)

- Seite 3: Früher in Rente ohne finanzielle Einbußen

- Seite 4: Vorzeitiger Ruhestand: Checkliste, Hinweise & Fahrplan